5月1日,InfoLink Consulting公布最新光伏供应链价格情况。

价格说明

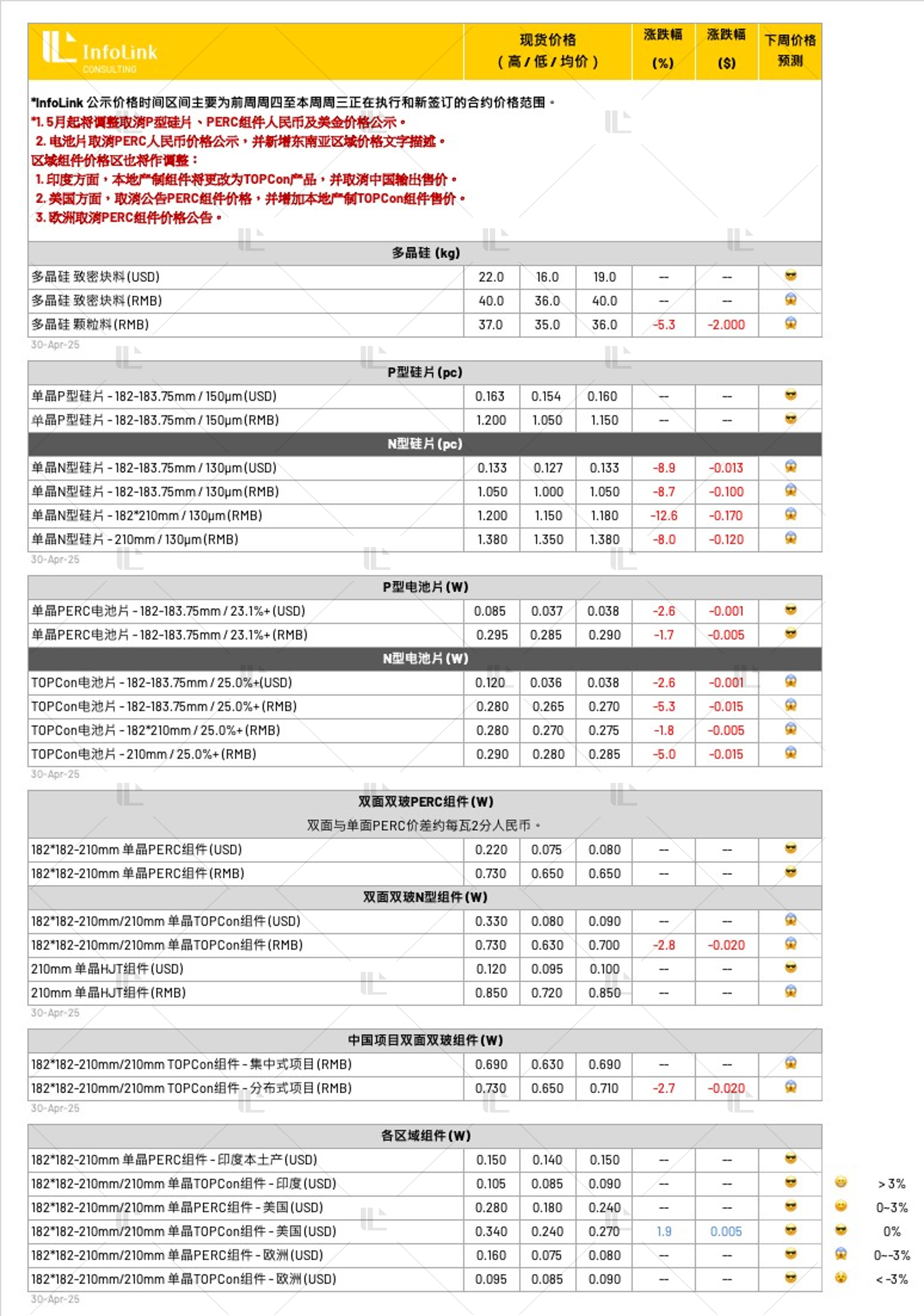

InfoLink公示价格时间区间主要为前周周四至本周周三正在执行和新签订的合约价格范围。

现货价格主要参考超过100家厂商之资讯。主要取市场上最常成交的「众数」资料作为公示价格(并非加权平均值)、根据市场实际情况酌情调整。

多晶硅美元价格,主要反应多晶硅「非中国产地」对应的美元价格范围,非人民币价格换算。

电池片美元高价,PERC/TOPConM10尺寸电池片对应皆以「东南亚产地」电池片价格为主。

组件环节部分,人民币价格为中国内需报价,均价以当周交付出厂价格(不含内陆运输费用)为主。主要统计当期时间内交付的分布式、集中式项目,高低价依据市场状态反映二线厂家、或者部分前期项目价格为主;美元价格为非中国地区的海外价格,并以FOB报价不含关税,非人民币价格换算。

硅料价格

本周了解多晶硅现货市场成交有限、多数仍观望至五一节后,块状料均价暂时价格维持上期水平,但上下线已开始出现下移迹象。国产块料主流厂家仍希望稳定价格,试探性放慢价格下探速度,然而基于市场行情疲弱,且拉晶厂家自身仍有一定硅料库存在手,买方要价多谈 36-37 元不等的水平,低于卖方报价 39-40 元人民币,本周撮合尚未底定。

国产颗粒硅当期交付以主流厂家供货为主,本周小批量成交,整体价格区间也受到市况影响出现下移,当前价位落在每公斤 35-37 元人民币,在终端需求放缓的时点之下,厂家也预期接下来五月将有小量降负荷的计划。

海外硅料厂家发货仍受波动影响,制造环节观望情绪增高,下游生产厂家部分出现暂缓拿货的迹象,整体均价约每公斤 19 元美元的水平。

价格下移因素主要在于下游需求开始退坡,而拉晶厂家在手硅料库存仍有一定的量体,整体能支撑1-1.5个月的生产水平,因此与上周相同,短期四至五月拉晶厂家策略将以消化在手库存为主、增加自身谈判筹码,考虑部分中小拉晶厂家并无太多囤货可用,四月底确实有小量签单落定,但不足以撼动市场整体平均价格,大宗成交仍需端看大型厂家博弈,博弈落定恐需等至五月上旬。

五月排产情况,适逢丰水期电价低廉,厂家恐会开回部分产能,但考虑到当前行情较弱、且硅料厂家自身库存积累仍是一大隐忧,硅料厂家仍将会维稳排产为主轴,部分厂家正在商讨降负荷、提前检修的计划。整体提产意愿较小、五月排产将出现小幅度下滑。

硅片价格

随着终端需求疲弱与电池片价格跌势未止,硅片市场价格延续下行走势,主流规格价格进一步松动,整体市场氛围仍偏悲观。当前 183N 已下探至每片 1.05 元、210RN 每片 1.18 元、210N 每片 1.38 元人民币,整体市场氛围仍偏悲观。

本周硅片买卖双方持续激烈博弈,部分企业为压低采购成本,多透过延迟拿货或压价谈判促使报价松动。目前 183N 主流成交价格已来到每片 1.05 元人民币,但已出现少数成交落在 1–1.02 元人民币,价格重心明显已进一步下移。210RN 的成交价格则多集中于每片 1.15–1.2 元人民币之间,然而主流价格已向 1.18 元水平靠拢,部分厂商亦开始以 1.15 元展开谈判,并陆续成交,预计短期内将有更多低价成交。至于 210N 规格方面,本周主流价格由上周的每片 1.5 元人民币下滑至 1.38 元人民币,部分报价更已触及 1.35 元人民币,价格趋势仍偏弱。P 型硅片价格则变动不大,整体成交范围仍维持于每片 1.05–1.2 元人民币,其中国内市场因需求不足、实际成交价格多落在下缘。

考虑五一连假将至,目前多数厂商已预先调降五月排产规划,若节后电池片价格续跌,恐再度引发硅片价格跟跌,甚至影响硅片端生产意愿,市场仍面临去化与成本倒挂的双重压力。短期内,硅片价格恐将持续悲观看待,成交水位走弱趋势难改。

电池片价格

本周电池片价格如下:182P 电池片均价下滑至每瓦 0.29 元人民币,价格区间则持平为每瓦 0.285-0.295 元人民币。目前国内 P 型电池片成交以散单为主,整体需求规模已显著缩减,产品主要供应海外市场,短期内价格难有明显变动。

N 型电池片部分:183N、210RN、210N 电池片本周均价分别下跌至每瓦 0.27、0.275 与 0.285 元人民币,价格区间同步出现下滑,分别为每瓦 0.265-0.28、0.27-0.28 与 0.28-0.29 元人民币。

四月份因电池片相较其他环节排产较高,导致价格在下游需求退坡后严重崩跌。各厂家原先预期五月份排产环比大幅下调后,行情将有望修复,然而,根据 InfoLink 调研,仅有少数厂家确定下调五月份电池片排产,其余多数厂家仍在观望,并将排产维持于四月份水平。

总体来看,五月份电池片减产力度不如预期,即便当前价格已灌破行业平均成本线,在供需失衡严重的情形下,五月价格仍有持续下探的可能,如果节后电池片环节排产无法修正,价格走势甚至将回归 2024 年下半年的底部行情,并连带影响上游硅片环节的价格持续下滑。

中国组件价格

五一节前,组件价格暂时止稳在 0.7 元人民币上下的水平,然价格下探速度比前期堆估来得更加快速,部分大厂下探 2-3 分价格,价格再度开始竞争。当前集中式项目价格均价约落在 0.67-0.69 元人民币、分布式项目则因需求萎缩,均价快速下探来到每瓦 0.68-0.71 元人民币,五月分布项目新单签订价格甚至多数落于 0.65-0.67 元人民币,某些厂家甚至祭出每周下探一分钱价位的消息,降价节奏加快,也侧面应证五至六月需求状况不佳的窘境。

五月整体组件排产恐会出现下探,厂家原先五月份较多前期签订的低价订单,目前正处商谈延后或捆绑交付等条款,目前个别厂家下探 0.5-1 GW 不等的幅度。低迷的情势或许将持续至六至七月,需端看需求开动状况。

其余产品规格售价,182 PERC 双玻组件价格区间约每瓦 0.62-0.70 元人民币,HJT 组件价格约在每瓦 0.72-0.85元人民币之间,集中项目执行价格落于每瓦 0.72-0.74 元人民币之间。BC 方面,N-TBC 的部分,目前分布新单价格约 0.75-0.8 元人民币之间的水平,集中项目价格约落在 0.74-0.78 元人民币,但受价格因素执行较少。

海外组件价格

本周海外市场价格大致稳定。TOPCon 组件平均报价介于每瓦 0.08–0.095 美元之间;HJT 组件价格则落在每瓦 0.095–0.12 美元。PERC 组件执行价格约为每瓦 0.07–0.08 美元。BC 产品中,N 型 TBC(N-TBC)目前报价约为每瓦 0.10–0.11 美元。

各区域市场 TOPCon 组件价格概况如下:

• 亚太区:

1. 中国出口至亚太地区的 TOPCon 价格多落在每瓦 0.085–0.090 美元。印度市场部分,使用中国电池片并在本地封装的组件大宗成交价约为每瓦 0.14–0.15 美元。需要注意近期部分印度厂商转往东南亚采购电池。

2. 澳洲市场执行价格约为每瓦 0.09 美元,分销型与分布式项目价格则在 0.09–0.10 美元之间。

• 欧洲市场:

整体交付价格维持在每瓦 0.085–0.09 美元,近期远期订单减少,价格有略微下行的迹象。2024 年下半年集中式项目价格多落在每瓦 0.080–0.085 美元区间。

• 拉丁美洲市场:

主流价格区间为每瓦 0.08–0.09 美元,巴西市场则观察到两种价格区间并存的情况。

• 中东市场:

大宗采购价格普遍落在每瓦 0.085–0.09 美元,前期高价锁价订单仍有每瓦 0.10-0.11 美元执行中。

• 美国市场:

受美国关税政策影响,供货商与项目方积极商谈新报价,当前成交价格微幅上扬,接近每瓦 0.27–0.30 美元。考虑贸易风险,本地制造组件报价亦有上行趋势,每瓦 0.40 美元以上的报价缓步增加。

发表评论